18) La teoría económica de John Maynard Keynes (por Jan Doxrud)

Otra crítica proviene de uno de los discípulos de Mises: el ya mencionado economista de la Escuela Austriaca de Economía,Murray Rothbard, en “El Hombre, el Estado y la Economía” (1962). En el capítulo 11 Rothbard aborda el concepto de atesoramiento de Keynes sometiéndolo a una dura crítica puesto que, en primer lugar, lo considera como un palabra inapropiada para usarla en materia económica y, en segundo lugar, e hecho de atesorar no tiene por qué ser algo negativo. De acuerdo a Keynes un aumento del ingreso causa, a su vez, un aumento de la propensión marginal a consumir en una medida menor al aumento del ingreso, por ende, el no consumo (ahorro) significaría que el dinero sale del flujo circular de la renta, de manera que el atesoramiento causaría una disminución del ingreso agregado.

En otro libro de Rothbard titulado “La Gran Depresión” (1963), explica que el ahorro es igual a la inversión y esta última solo puede provenir, dejando de lado el crédito bancario, del ahorro. Será la preferencia temporal del individuo la que determine cuánto destinará a consumo y cuánto a inversión, mientras que la utilidad subjetiva del dinero determinará cuánto mantendrá como saldos de tesorería. Así, regresamos a una línea divisoria que ya vimos con Hazlitt y es la teoría de la preferencia temporal, como explicación del tipo de interés, en contra de la teoría keynesiana de la preferencia por la liquidez.

De acuerdo a esta última, durante u na crisis financiera las personas atesoran o demandan especulativamente dinero esperando una subida del tipo de interés (que les induzca a asumir los riesgos de invertir), de manera que este “atesoramiento especulativo” ayuda a mantener los tipo de interés bajos. De acuerdo a Keynes era la incertidumbre y el pesimismo respecto al futuro lo que acompaña al colapso de la EMC lo que ocasiona, a su vez, el aumento de la preferencia por la liquidez. Estamos así ante la “trampa de la liquidez” que, como apunta Rallo, consiste en un caso en donde “la demanda de dinero se vuelve tan grande como para absorber toda la oferta que pueda generar el banco central”. Así, añade el mismo autor, la trampa de la liquidez “es un fenómeno propio del mercado monetario derivado del riesgo y de las expectativas que el tipo de interés suba en el futuro”. Por último, cabe añadir que el mismo economista español que no fue Keynes quien acuñó este término, sino que fue John Hicks

También critica la política inflacionaria de Keynes, es decir, la creencia de que se puede alcanzar el pleno empleo por medio de la ilusión monetaria. Esto quiere decir que, si bien los sindicatos pueden negociar sus salarios en términos nominales, estos ya han aprendido que lo importante es el salario es términos reales, es decir, su poder adquisitivo. Durante algún tiempo, tras la muerte de Keynes, se acepto la llamada “Curva de Phillips”, formulada en 1958 por A.W.H Phillips (1914-1975) en donde se plantea una relación negativa entre la tasa de cambios de los salarios y el nivel de empleo. Básicamente esto nos viene a decir que, para promover el pleno empleo, se debía aceptar soportar mayores niveles de inflación. Tal herramienta fue utilizada por otros prestigiosos economistas para sus estudios empíricos como Paul Samuelson y el ahora nonagenario economista y académico del MIT, Robert Solow.

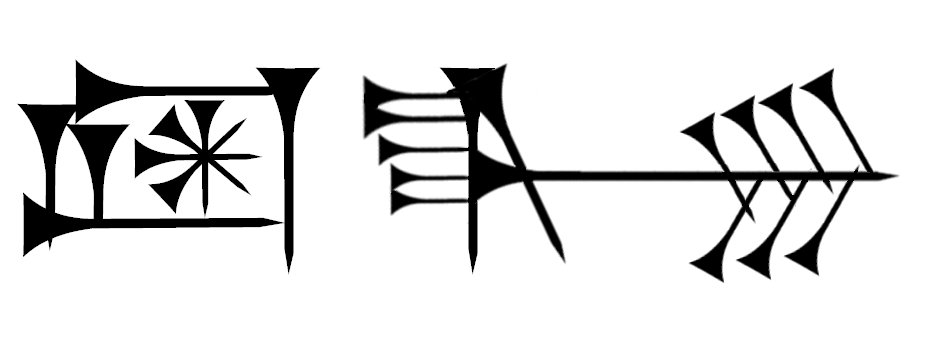

Imagen obtenida de Economía y Desarrollo (Youtube)

Fue Milton Friedman en su libro, “Economia Monetaria” (1991), quien criticó a Phillips tildando de “falaz” su análisis, puesto que no se podía afirmar que la oferta y demanda de empleo fueran funciones de la tasa de salarios nominales. Añadía Friedman que todo teórico de la economía, dede Adam Smith hasta el presente, hubiese afirmado que el eje vertical de la Curva de Phillips debiera referirse a los salarios reales (S/P) y no a los nominales (P). Friedman explica esta confusión entre salarios nominales y reales por el clima intelectual de la época dominado por el pensamiento keynesiano y su supuesto de la rigidez de los precios, lo que se traducía en que las personas no incorporaran en sus planes la posibilidad de un cambio en el nivel de precios. Así, Friedman cuestion el trade-off o intercambio entre inflación y empleo en el largo plazo:

“Por cierto, todo el argumento keynesiano en favor de la posibildiad de una política de pleno empleo surgió del supuesto de que era posible conseguir que los trabajadores (al menos en los años treinta, cuando Keynes escribió la Teoría general) aceptaran salarios reales más bajos producidos por la inflación, a un nivel que no acpetarían en la forma de una reducción directa de los salarios nominales”.

Así, la inflación actúa como un impuesto encubierto que grava a los salarios, diminuyendo su poder adquisitivo. Así, una vez que se introduce la hipótesis de las expectativas adaptativas, tenemos que estas expectativas son revisadas sobre la base de la diferencia entre la actual tasa de inflación y la tasa esperada.

Ahora bien, y como nos recuerda Astarita, a partir de la crítica de Keynes a la teoría cuantitativa, los poskeynesianos elaboraron una teoría explicativa de la inflación que prescindía de la teoría monetarista, vale decir, la inflación dejaba de ser un “fenómeno monetario” como aseveraba Milton Friedman. Esta nueva explicación apuntaba a que era la presión salarial la que impulsaba los costes al alza lo cual terminaba por transmitirse a los precios. Así, la inflación sería el resultado de lo que conocemos como la “puja distributiva”. Al respecto escribe Astarita:

“Tratándose de las sociedades modernas, en las que existen grandes corporaciones, multinacionales, carteles y sindicatos, los poskeynesianos y kaleckianos sostienen que la inflación siempre constituye una expresión “de una lucha entre grupos organizados, cada uno de los cuales está tratando de obtener una mayor porción del ingreso nacional o mundial disponible para ellos”.

En lo que respecta a la “ilusión monetaria” Astarita explica que Keynes no concordaba con el “efecto Fisher”, de acuerdo al cual la inflación esperada se considera estable y los cambios en la tasa de interés se corresponden uno a uno respecto a los cambios en la tasa de inflación, de manera que tenemos

i = r + π

Entonces, tenemos que i = r + π nos dice que un incremento en π (inflación esperada) causa un aumento igual en i .Esto es lo que se conoce como el efecto Fisher que implica la neutralidad del dinero, alejándose así de la diferenciación establecida por David Hume entre magnitudes nominales y reales , y que Keynes sí tiene en consideración. Es por ello que rechaza que un cambio en la masa monetaria afecte a todos los precios en la misma proporción. En lugar de aceptar esto, Keynes tiene en consideración los efectos en los precios relativos, los efectos distributivos y cómo esto repercute en el gasto de las personas.

En la imagen se puede ver la curva de Phillips con“expectativas”. El gobierno puede estimular la demanda agregada desplazando así la curva AD1 a AD2 con la consecuente reducción del desempleo desde un 5% a un 3%. Puede notarse que AD2 se sitúa más allá del nivel de pleno empleo (derecha de la linea vertical) los que se traduce en presiones inflacionarias y los salarios, en términos reales, disminuyen, de manera que los sindicatos, por medio de la negociación colectiva reclamarán aumentos salariales. Esto tendrá como consecuencia el aumento de los costos de producción y reducción de la oferta agregada se desplaza hacia la izquierda SRAS1 a SRAS2 y el aumento de los precios de 104 a 108. Así el empleo gira en torno a LRAS o Long Range Aggregate Supply = tasa natural de desempleo (porque nunca puede tenerse un “pleno empleo total”)

En esta imagen a continuación se puede ver lo mismo, pero con una cadena causal a corto y largo plazo.

Para que quede más claro, tenemos lo siguiente:

M = masa monetaria aumenta, es decir, se inyecta liquidez, por ejemplo, media operaciones de mercado abierto en donde se realiza una compra de Bonos por el Banco Central.

i = tasa de interés, que disminuye con la inyección de liquidez.

Y = el ingreso aumenta

P = los precios aumentan

DA= aumenta la demanda agregada = C + I (dejando fuera el sector externo)

u = desempleo disminuye

π = inflación gradualmente aumenta.

W = salarios

-En el punto A π real = πe (esperada)

-En el punto B π real > πe (de πo a π1)

-En el punto B, U (tasa efectiva de desempleo) > Un (tasa natural de desempleo)

-El paso de b a C muestra que se vuelve a la tasa natural de desempleo.

Regresemos a la teoría cuantitativa y su influencia en los precios…

El mecanismo de transmisión de la variación de la cantidad de dinero es indirecto, en donde un aumento de la masa monetaria trae como consecuencia una disminución de la tasa de interés lo cual produce un aumento de la inversión (determinada por la EMC), del ingreso y la demanda. Los precios variarán de acuerdo a la elasticidad demanda, así como por la condiciones de la oferta. De lo anterior, será el nivel de ocupación el que se verá afectado (puesto que, a su vez, depende de la demanda efectiva). Como ya señalamos, la tasa de interés para Keynes viene determinada por la preferencia por la liquidez, así como también por la oferta monetaria (recordar la PMC y PMS). La tasa de interés podría entenderse como al recompensa por renunciar a la preferencia por la liquidez.

Como explica Juan Ramón Rallo, de acuerdo al keynesianismo, se deben dar dos condiciones para que una mayor oferta monetaria se traduzca en un aumento de los precios. En primer lugar tenemos que esa mayor oferta monetaria no sea atesorada por los agentes económicos , sino que sea gastada en la economía real. En segundo lugar, Rallo señala que la economía real ya debió haber alcanzado la ocupación plena de todos sus factores productivos de manera que ya no sea capaz de incrementar su oferta de bienes y servicios tras el aumento del gasto.

Artículos complementarios

La Crisis económica de 1929 y la Gran Depresión (I) (por Jan Doxrud)

La Crisis económica de 1929 y la Gran Depresión (II) (por Jan Doxrud)

Crisis subprime: ¿de qué estamos hablando? (por Jan Doxrud)

La turbulencia económica mundial de 1973 (por Jan Doxrud)

PIB potencial, crecimiento potencial: ¿de qué estamos hablando? (por Jan Doxrud)

Teoría cuantitativa del dinero: ¿de qué estamos hablando? (por Jan Doxrud)

Adam Smith 1 (economía): división del trabajo, egoísmo y complejidad (por Jan Doxrud)

Adam Smith 2 (economía): Los Precios (por Jan Doxrud)

Adam Smith 3 (economía): El Capital (por Jan Doxrud)

John Stuart Mill (1): Economía Política y Capital (por Jan Doxrud)

John Stuart Mill (1): Economía Política y Capital (por Jan Doxrud)

John Stuart Mill (3): Dinero, crédito y precios (por Jan Doxrud)

Karl Marx (1, El Capital): mercancía, trabajo y valor (por Jan Doxrud)

Karl Marx (2, El Capital): circulación de las mercancías (por Jan Doxrud)

Karl Marx (4, El Capital): teoría del valor trabajo y proceso de valorización (por Jan Doxrud)

Karl Marx (5, El Capital): capital constante, capital variable y plusvalía (por Jan Doxrud)

Karl Marx (7, El Capital): Revolución Industrial y maquinismo (por Jan Doxrud)

(I) Carl Menger y la refutación de la teoría del valor marxista (por Jan Doxrud)

(II) Carl Menger y la refutación de la teoría del valor marxista (por Jan Doxrud)

Reseña: dos libros sobre delirios financieros (por Jan Doxrud)